3 razones para comprar acciones estadounidenses

Las acciones estadounidenses se desplomaron después de que la Reserva Federal subiera la tasa de interés en 50 pb esta semana. Entonces, ¿hay alguna razón para comprar acciones aquí?

El miércoles, la Reserva Federal de Estados Unidos elevó la tasa de interés en 50pb. Un movimiento muy esperado, se encontró con un repunte del mercado de valores.

De alguna manera, los participantes del mercado vieron la decisión de la Fed como moderada en relación con lo que ya estaba descontado. Debido a que la Fed anunció un camino más suave hacia el ajuste cuantitativo, el mercado se recuperó el día del anuncio de la subida de tipos.

Pero el mitin no duró mucho. Las acciones de EE. UU. terminaron la semana marcadamente a la baja en comparación con donde cerraron el día en que la Fed subió, lo que generó preocupaciones de que la debilidad pueda continuar en las próximas semanas.

Si bien hay muchas razones para ser bajista, aquí hay algunas contrarias:

- Nasdaq 100 está en soporte

- “Markets In Turmoil”: un indicador contrario con un historial perfecto

- Valoraciones mejoradas

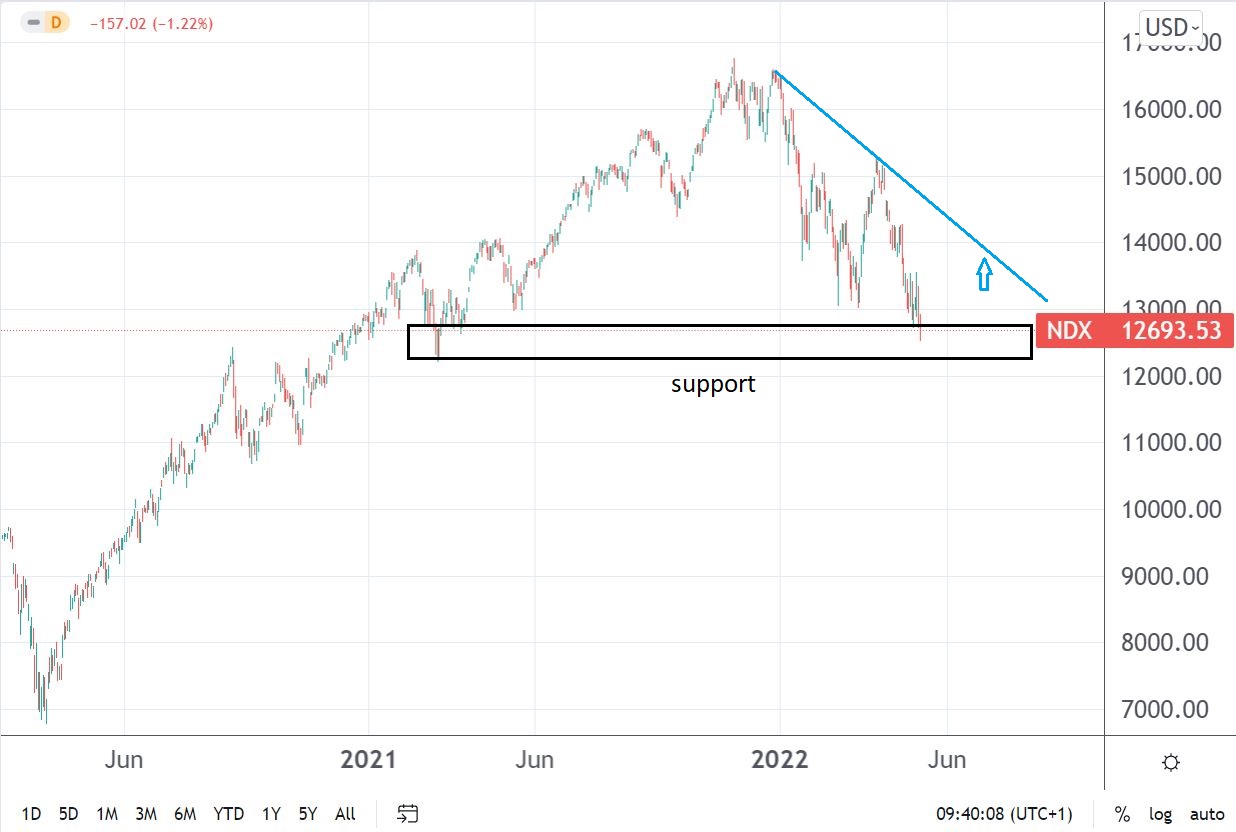

Nasdaq 100 se encuentra con el soporte

El sector tecnológico fue quizás el más afectado este año. Después de terminar 2021 en máximos, el índice Nasdaq 100 cayó varios miles de puntos.

Ahora encontró soporte en el área de 12.700, y un rebote por encima de 14.000 devolvería el control a la alza. En otras palabras, mientras esté por encima de 12.000, el Nasdaq 100 sigue siendo alcista, y un movimiento por encima de 14.000 desencadenaría más fuerza.

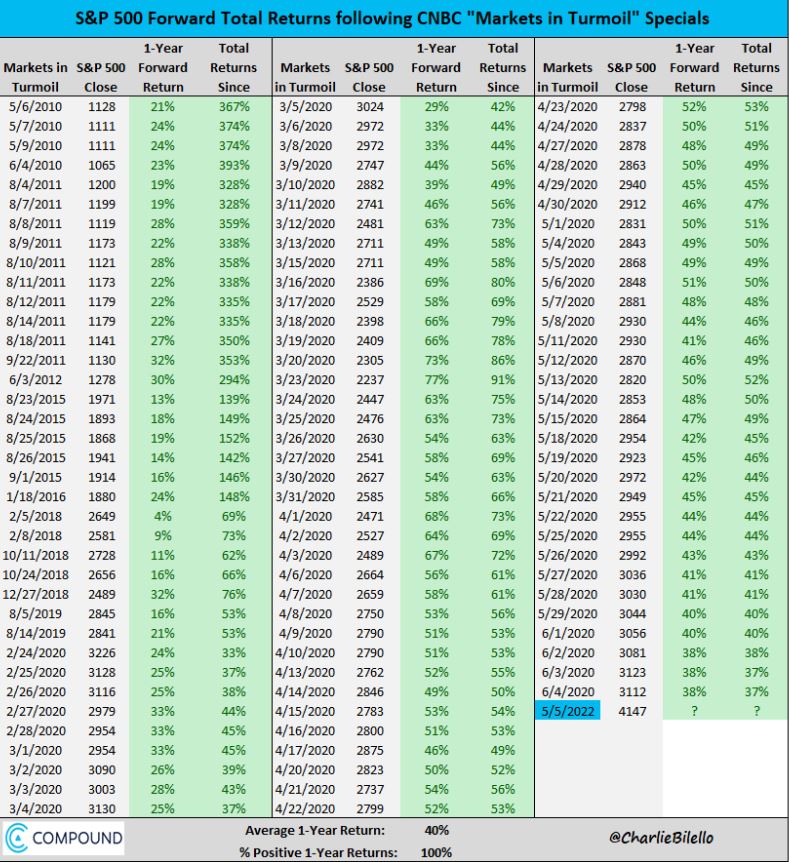

CNBC publicó su famoso titular “Mercados en crisis”

Cuando las acciones caen bruscamente, domina el pánico. Los inversores venden sus participaciones por temor a más caídas, y los medios financieros publican titulares apocalípticos.

Tal titular es el ahora famoso “Mercados en crisis” de CNBC. La televisión financiera lo transmitió el 5 de mayo, un día después de que la Reserva Federal emitiera su Declaración del FOMC, en un momento en que el mercado de valores revirtió las ganancias obtenidas tras la decisión de la Reserva Federal.

Solo que este es el indicador contrario perfecto.

Cada vez que este titular apareció en CNBC en los últimos 12 años, fue seguido por una fuerte reversión del mercado de valores. Como tal, el rendimiento promedio de 1 año es del 40% y el porcentaje de rendimiento de 1 año es del 100%.

En otras palabras, este es el indicador contrario con un historial perfecto.

Valoraciones mejoradas

Durante la pandemia de COVID-19, el mercado de valores se recuperó de la caída inicial y subió a niveles récord. El sector tecnológico lideró a otros sectores y las valoraciones alcanzaron niveles altísimos.

Como tal, la corrección actual ofrece mejores valoraciones para los inversores a largo plazo. Por ejemplo, Microsoft es ahora una empresa que genera $8,45/acción en FCF (flujo de caja libre) y tiene un ingreso creciente del 20%. En comparación, en 2019, los ingresos crecieron solo un 15% y Microsoft tuvo un FCF final de $4,34 por acción.

En resumen, si bien la venta masiva de 2022 podría haber asustado a muchos inversores, tales correcciones no son inusuales y las valoraciones mejoradas pueden tentar a quienes estén dispuestos a comprar en la caída.