Nike cae en medio de la erosión de la rentabilidad y la acumulación de inventario

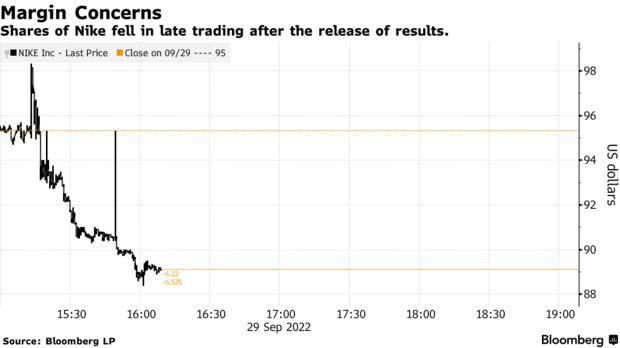

Las acciones de Nike Inc (NYSE: NKE) se desplomaron después de que aumentaron las existencias y el gigante de la ropa deportiva se vio obligado a impulsar descuentos que rompieron los márgenes y perjudicaron la rentabilidad.

Los costos de flete más altos, las rebajas y los efectos del tipo de cambio afectaron la rentabilidad en el primer trimestre fiscal que finalizó el 31 de agosto, con un margen bruto del 44,3 % por debajo de las expectativas de Wall Street. Los inventarios de América del Norte aumentaron un 65% y el gigante del calzado también rebajó su perspectiva para todo el año el jueves.

Las acciones cayeron un 8,9% en las operaciones previas a la comercialización en Nueva York, luego de caer un 43% este año hasta el cierre del jueves. La preocupación por la falta de poder de fijación de precios pesó sobre los rivales en Europa el viernes, con las acciones de Adidas AG cayendo hasta un 4,4% y Puma SE cayendo hasta un 5,3%.

“Estamos tomando medidas decisivas para eliminar el exceso de inventario”, dijo el director financiero de Nike, Matt Friend, en una llamada con analistas. Dijo que se espera que esto tenga “un impacto transitorio en los márgenes brutos de este año fiscal”, pero agregó que “este costo será superado con creces por el beneficio de despejar la capacidad del mercado”.

Nike es la última empresa en lidiar con un panorama económico cada vez más complejo que comenzó con retrasos en la cadena de suministro y congestión portuaria. En el momento en que las empresas pudieron llevar suministros a los estantes de las tiendas, la demanda cambió a medida que la inflación obstinadamente alta erosiona el poder adquisitivo de algunos consumidores. En el caso de Nike, los problemas de envío provocaron un aumento en la mercancía fuera de temporada. Además de esto, el aumento implacable del dólar ha afectado los resultados de otros países.

La empresa ahora prevé una caída del margen bruto de 200 a 250 puntos básicos este año fiscal, en comparación con un pronóstico anterior de que el indicador de rentabilidad se mantendría estable o disminuiría hasta 50 puntos básicos. Se espera que la erosión del margen sea particularmente pronunciada en el segundo trimestre de la empresa. Si bien todavía se espera que las ventas de todo el año crezcan en un rango bajo de dos dígitos al ajustar la moneda, ahora se ve una expansión real en un rango de un dígito bajo a medio.

Nike, en particular, ha tenido problemas para resolver los problemas de logística derivados de la congestión portuaria y los atascos de envío. El inventario general aumentó un 44 % en el trimestre más reciente en comparación con el año anterior. La cantidad de mercancías en tránsito también se disparó, aunque los ejecutivos notaron que los tiempos de envío están mejorando.

Resultados de China

China, que ha visto pesar en la economía su política Covid Zero, representa otro dolor de cabeza. Nike dijo que las ventas cayeron un 16% en su región de la Gran China en el trimestre.

A pesar de la volatilidad de la demanda, los ejecutivos han dicho que todavía ven al país como un mercado de crecimiento a largo plazo y se han comprometido a seguir impulsando inversiones en la región.

El director ejecutivo, John Donahoe, dijo que los consumidores chinos están saliendo de las restricciones pandémicas con apetito por gastar y la compañía espera que los resultados comiencen a mejorar. Agregó que la demanda de América del Norte también es sólida. Las ventas del primer trimestre en la región de origen de Nike superaron las estimaciones de los analistas.

A nivel mundial, las ventas aumentaron un 10 % sin efectos cambiarios en el período. Los ingresos totales fueron de $12,700 millones, por encima de la estimación promedio de los analistas de $12,300 millones, pero esas ventas fueron menos rentables en medio de las rebajas. Las ganancias por acción no alcanzaron las expectativas.