Cómo comprar acciones de Swiss Life (SLHN) en España 2025

Swiss Life es el mayor proveedor de seguros de vida en Suiza. La empresa se fundó en 1857 como Rentenanstalt, pero cambió su nombre por el de Swiss Life en 2004. La compañía, uno de los principales proveedores de seguros integrales de Europa, ofrece una gama de seguros de vida, pensiones, rentas vitalicias y salud a clientes individuales e institucionales. También ofrece cobertura de invalidez, así como seguros de accidente y salud, de responsabilidad civil y de automóvil, y de protección de pagos.

Swiss Life se convirtió en una empresa que cotiza en bolsa en 1997 y fue incluida en la Bolsa de Suiza. La acción es uno de los 20 componentes del Índice del Mercado Suizo (SLHN). Esta guía te explica cómo comprar acciones de Swiss Life y por qué te conviene hacerlo, teniendo en cuenta varios factores de análisis técnico y fundamental.

¡5 pasos para comprar Cryptocurrency al instante!

-

1Visita nuestra plataforma recomendada para comprar crypto haciendo clic en el botón a continuación.

-

2Introduce tus datos en los campos requeridos para crear una nueva cuenta.

-

3Deposita fondos en tu cuenta usando your preferred payment method y confirma tu nuevo saldo.

-

4Elige your favourite crypto coin y selecciona una "Orden instantánea/de mercado" para comprarla al instante.

-

5Introduce la cantidad que deseas comprar (you’ll see the equivalent in crypto) y confirma tu orden.

Los mejores corredores comprobados para comprar acciones de Swiss Life

1. eToro

eToro es una de las redes sociales de inversión más destacadas, con la misión de mejorar los conocimientos y la actividad de los inversores en materia de finanzas. Desde su creación en 2007, eToro se ha convertido en la principal plataforma de inversión para operadores principiantes y experimentados, con una base de usuarios de más de 17 millones. Puede leer nuestra revisión completa de eToro aquí.

Seguridad y privacidad

A la hora de elegir una plataforma de inversión, la seguridad es uno de los principales factores a tener en cuenta. Dado que eToro está regulada por la Autoridad de Conducta Financiera (FCA) y la Comisión de Valores y Bolsa de Chipre (CySEC), puede estar seguro de que sus fondos y datos personales están seguros. Además, eToro SSL encripta todos los envíos para protegerse de los hackers que intentan interceptar información confidencial. Por último, la plataforma cuenta con autenticación de dos factores (2FA) para garantizar la seguridad de las cuentas de los usuarios.

Tasas y características

Tanto los inversores inexpertos como los experimentados pueden aprovechar la amplia biblioteca de métodos de operación de vanguardia de eToro. Por ejemplo, los principiantes en las operaciones pueden aprovechar el CopyTrading disponible en eToro, ya que les permite imitar las acciones de los operadores más experimentados. Aquellos con experiencia en operaciones se alegrarán de encontrar que eToro proporciona acceso a muchos mercados, como acciones, divisas y criptodivisas, todo desde una sola plataforma. Además, eToro es un servicio libre de comisiones. Sin embargo, la plataforma cobra una cuota mensual de 10 libras esterlinas por inactividad para promover las operaciones activas en la plataforma.

| Tipo de tarifa | Importe de la tasa |

| Comisión | 0% |

| Tasa de desistimiento | £5 |

| Tasa de inactividad | 10 libras esterlinas (mensuales) |

| Tasa de depósito | £0 |

Pros

- Función de copia de operaciones

- Cifrado SSL para proteger la información de los usuarios

- La negociación está libre de comisiones

Cons

- Servicio de atención al cliente limitado

2. Capital.com

Capital.com, que se originó en 2016, es un excelente bróker multiactivo. Con más de 5 millones de usuarios, se ha consolidado como una plataforma de bajo coste con bajas tarifas nocturnas, spreads ajustados y 0% de comisión. Puede leer nuestra revisión completa de Capital.com aquí.

Seguridad y privacidad

Capital.com es una corporación con licencia de la FCA, CySEC, ASIC y NBRB dedicada a proporcionar la experiencia de trading más efectiva del mundo. Esto demuestra que los datos de los usuarios están asegurados y ocultos en Capital.com, ya que el sitio sigue criterios estrictos para lograr este objetivo. Capital.com se toma muy en serio la seguridad de los datos de los clientes, y una de las formas de hacerlo es cumpliendo las normas de seguridad de datos PCI.

Tasas y características

Capital.com ofrece una amplia variedad de servicios de corretaje sin coste alguno. Su política financiera es transparente. Todas las comisiones en las que incurra se le aclararán antes de que las pague. Los principales costes de Capital.com proceden de los cargos por diferencial, que suelen ser bajos en comparación con los de la competencia. La aplicación de trading móvil del broker cuenta con una herramienta impulsada por la IA que ofrece a los clientes información de trading personalizada mediante el empleo de un algoritmo de detección. Además, los clientes multilingües de Capital.com pueden ponerse en contacto con un representante por correo electrónico, teléfono o chat en vivo.

| Tipo de tarifa | Importe de la tasa |

| Comisión | 0% |

| Tasa de desistimiento | £0 |

| Tasa de inactividad | £0 |

| Tasa de depósito | £0 |

Pros

- Asistencia eficiente por correo electrónico y chat

- Integración de MetaTrader

- Negociación sin comisiones

Cons

- Mayormente restringido a los CFDs

3. Skilling

Skilling es un broker multiactivo con un importante crecimiento. El broker ofrece excelentes condiciones de negociación en cuanto a las características de la plataforma y los productos disponibles para los operadores experimentados. Skilling ofrece ahora operaciones de divisas, CFD, acciones y criptodivisas seis años después de su creación a los inversores individuales. Puede leer nuestra revisión completa de Skilling aquí.

Seguridad y privacidad

Al buscar un corredor como Skilling, es esencial comprobar la posición reguladora del corredor. Skilling está administrado por la Financial Conduct Authority (FCA) y la Cyprus Securities and Exchange Commission (CySEC). Además, el dinero que los operadores depositan en sus cuentas de Skilling se mantiene en una institución financiera completamente independiente. Para lograr la máxima seguridad, Skilling sólo utiliza instituciones financieras de primer nivel para este fin. El capital de nivel 1 es la referencia del sector para medir la solidez de un banco.

Tasas y características

Skilling no cobra comisiones por operar con acciones, índices o criptodivisas. La plataforma cobra Spreads que varían en función de la acción, pero suelen ser muy razonables. Skilling ofrece dos opciones de cuenta distintas para la negociación de CFD de divisas y metales. La cuenta Skill Estándar tiene diferenciales significativamente mayores pero no tiene comisiones. La cuenta Premium cobra comisiones en las operaciones con metales al contado y CFD de divisas a cambio de unos diferenciales más reducidos. Además, Skilling ofrece una cuenta de demostración, aplicaciones móviles y un asistente de operaciones.

| Tipo de tarifa | Importe de la tasa |

| Comisión | £0 |

| Tasa de desistimiento | Varía |

| Tasa de inactividad | £0 |

| Tasa de depósito | £0 |

Pros

- Gran elección de plataforma

- Cuentas demo

Cons

- Altos diferenciales

- El servicio no está disponible en muchos países, incluidos Estados Unidos y Canadá.

Todo lo que Debes Saber Sobre Swiss Life

Llegados a este punto, vamos a profundizar en Swiss Life y a explorar su historia, su estrategia empresarial, sus métodos de generación de ingresos y la evolución del precio de las acciones en los últimos años.

Historia de Swiss Life

La cooperativa Rentenanstalt fue fundada en 1857 por Conrad Widmer. Fue la primera compañía de seguros de vida de Suiza, respaldada por las garantías del Credit Suisse Group AG. El desarrollo temprano de la cooperativa estuvo influenciado por Alfred Escher, un destacado político de Zúrich que deseaba que las familias suizas tuvieran un seguro contra las incertidumbres de la vida.

La cooperativa Rentenanstalt obtuvo una licencia para operar en Prusia en 1866, y un año después abrió sus puertas en Hamburgo y Bremen. A partir de ahí, la empresa creció abriendo sucursales y filiales y adquiriendo también proveedores de servicios financieros y de pensiones. Entre 1866 y 1987, Rentenanstalt se expandió a Bélgica, Luxemburgo, Francia, Italia, Países Bajos, Reino Unido y España.

En 1988, la empresa adquirió la compañía de seguros La Suisse de Lausana, y en 1997, Rentenanstalt se convirtió en una sociedad anónima, con sus acciones cotizadas en el SMI. La empresa cambió su nombre por el de Swiss Life en 2004.

¿Cuál es la Estrategia de Swiss Life?

Swiss Life ofrece seguros de vida, riesgo, pensiones y soluciones financieras (incluida la gestión de activos) para clientes privados y empresariales en Suiza y otras partes de Europa. También gestiona activos, realiza negocios de reaseguro y presta servicios de asesoramiento a clientes institucionales.

Swiss Life se concentra en cuatro direcciones estratégicas: centrarse en los segmentos preferidos, promover ofertas atractivas, mejorar las relaciones con los clientes y aumentar la productividad. Para conseguirlo, la empresa distribuye sus productos a través de sus agentes, asesores financieros y socios de distribución. Opera en Suiza e internacionalmente con las marcas Swiss Life Select, Horbach, Chase de Vere, Proventus, Fincentrum y Tecis advisors.

¿Cómo Genera Ingresos Swiss Life?

Como cualquier compañía de seguros, Swiss Life gana dinero con las primas que cobra por la cobertura del seguro. Además, su segmento de gestión de activos gana dinero con las comisiones de gestión que cobra por sus servicios. La empresa reinvierte esas primas y comisiones de gestión en otros activos generadores de intereses. La minimización de los costes administrativos y de marketing ayuda a la compañía a maximizar sus beneficios.

¿Cómo se ha Comportado Swiss Life en los Últimos Años?

La acción se ha comportado relativamente bien en los últimos años. En los últimos cinco años hasta 2021, ha duplicado con creces su precio, pasando de 243 CHF (franco suizo) durante la tercera semana de septiembre de 2016 a su máximo histórico de 518 CHF en febrero de 2020, antes de desplomarse por debajo de 300 CHF en marzo de 2020 tras la aparición de la pandemia de coronavirus.

Desde entonces, la acción se ha recuperado. Sin embargo, no ha alcanzado el máximo anterior a la pandemia. El 18 de septiembre de 2021 cerró a 476,1 CHF. Véase el gráfico siguiente:

Fuente: Yahoo! Finanzas

¿Dónde se Pueden Comprar Acciones de Swiss Life?

Como las acciones de Swiss Life cotizan en la Bolsa de Valores de Suiza, las puedes comprar a través de un corredor que tenga acceso a esa bolsa. Puede tratarse de un corredor de bolsa con sede en Suiza o de cualquiera de los principales corredores internacionales que tienen acceso a las distintas bolsas de valores más importantes del mundo.

Algunos de estos agentes de bolsa sólo ofrecen las cuentas de inversión estándar, pero otros también ofrecen cuentas de fondos de jubilación fiscalmente ventajosas, como las cuentas de acciones ISA y SIPP en el Reino Unido. También puedes comprar Swiss Life DR en cualquiera de los principales bancos de tu país que tenga una rama de inversiones.

Es importante tener en cuenta que, mientras que la compra de acciones a un agente de bolsa te ofrece la propiedad de esas acciones, el trading de acciones a través de una plataforma de apuestas por diferencias o de CFD no lo hace; es sólo especular sobre la dirección del precio. Sin embargo, algunas de las principales plataformas de CFD también te permiten comprar acciones reales.

Análisis Fundamental de Swiss Life

El análisis fundamental es un método de evaluación de una acción mediante el estudio de la actividad de la empresa para conocer su salud financiera y su valor intrínseco. Hay muchos factores que los inversores tienen en cuenta al evaluar una acción mediante el análisis fundamental.

Algunos de esos no son medibles, por ejemplo, la gestión empresarial y el fondo de comercio. No los consideraremos en esta guía. Nos centramos en los parámetros financieras medibles, como los ingresos de la empresa, los beneficios por acción, la relación P/E, la rentabilidad de los dividendos y el flujo de caja.

Ingresos de Swiss Life

Los ingresos son la cantidad de dinero que genera una empresa por la venta de sus productos o servicios antes de restar los costes de las ventas y otros gastos para obtener los beneficios. Se muestran en la parte superior de la cuenta de resultados, por lo que a menudo se denominan línea superior.

Las empresas que consiguen un crecimiento interanual de los ingresos suelen ser atractivas para los inversores. Desgraciadamente, los ingresos de Swiss Life en su ejercicio fiscal de 2020, que finalizó el 30 de diciembre de 2020, disminuyeron un 11,9%, hasta 21.700 millones de francos suizos, en comparación con los ingresos del ejercicio fiscal de 2019, que fueron de 24.300 millones de francos suizos. Sin embargo, esto puede atribuirse al impacto de la pandemia de coronavirus.

Fuente: Yahoo! Finanzas

Beneficios por Acción de Swiss Life

Los beneficios son las ganancias que obtiene una empresa tras deducir todos los costes de la actividad de sus ingresos durante el periodo contable. Pero el beneficio por acción (BPA) es más importante para ti como inversor, ya que considera los beneficios atribuibles a cada acción de la empresa.

Puedes calcular el BPA de Swiss Life dividiendo los beneficios totales de la empresa entre el número total de acciones ordinarias en circulación. Pero no tienes que hacerlo, ya que puedes obtenerlo en el sitio web de tu corredor de bolsa o en cualquiera de los principales sitios web financieros. En el momento de escribir este artículo, el BPA es de 32,78, que puedes comparar con el de sus competidores para saber si esta empresa se adapta a tus necesidades de inversión.

Relación Precio/Beneficio de Swiss Life

La relación precio-beneficio (P/E) es una relación financiera que compara el precio de las acciones de la empresa con sus beneficios por acción. Aunque se calcula dividiendo el precio actual de la acción de la empresa entre su beneficio anual por acción, no es necesario hacerlo, porque la información ya se encuentra en los sitios web financieros.

Generalmente, cuando una acción tiene un ratio P/E muy alto, se considera sobrevalorada. Del mismo modo, una acción con un ratio bajo se considera infravalorada. Pero en algunos casos, los inversores pueden estar previendo mayores beneficios en el futuro y seguirían subiendo el precio de las acciones.

En el momento de escribir este artículo, el ratio P/E de Swiss Life es de 12,62; en comparación, el ratio P/E del S&P 500 es de 31,25, lo que significa que el mercado bursátil general puede tener un mayor crecimiento en comparación con Swiss Life. Sin embargo, la empresa puede parecer atractiva para los inversores en valor.

Rentabilidad de los Dividendos de Swiss Life

Algunas empresas distribuyen dividendos a sus accionistas trimestral, semestral o anualmente. Generalmente, cuando una empresa declara dividendos, el precio de las acciones sube. El motivo es que los inversores intentan inscribir sus nombres en el registro de la empresa para poder optar a los dividendos. Después de la fecha ex-dividendo, la acción empieza a caer, ya que la presión de compra disminuye.

Cuando el total de los dividendos anuales de una empresa se expresa como un porcentaje del precio de sus acciones, la métrica se denomina rentabilidad de los dividendos. Por ejemplo, si una empresa paga un dividendo total de 1,50 $ al año cuando el precio de su acción es de 30 $, su rentabilidad por dividendo sería del 5%. Para saber si invertir en la acción tiene más sentido que mantener tu dinero en el banco, compara la rentabilidad de los dividendos con el tipo de interés vigente. Swiss Life lleva pagando dividendos anuales desde 1997. La última rentabilidad por dividendos en el momento de escribir este artículo es del 4,59%.

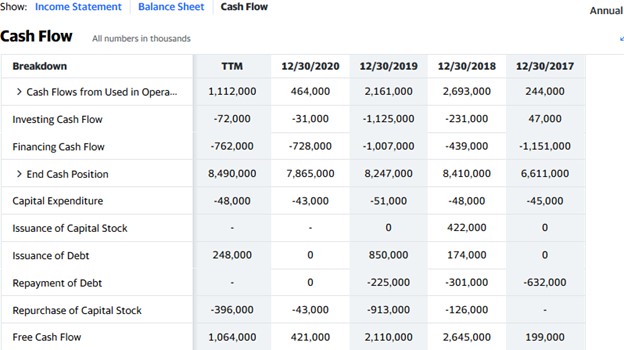

Flujo de Caja de Swiss Life

El estado de flujo de caja es un registro de cómo una empresa genera y gasta el efectivo y los equivalentes de efectivo. Es uno de los tres estados financieros que puedes utilizar para analizar una compañía. Puedes ver el estado de flujo de caja junto a los demás estados financieros en la sección de información financiera de la empresa en el sitio web de tu corredor o en sitios web financieros como Yahoo Finance.

La cifra más importante es quizá el flujo de caja libre, que muestra la cantidad de efectivo o sus equivalentes que le queda a la empresa después de hacerse cargo de los principales gastos, como el edificio, el equipo y otras facturas. Es la tesorería libre que la empresa puede utilizar para pagar dividendos, amortizar deudas o financiar la expansión.

En el estado de flujo de caja de Swiss Life que aparece a continuación, puedes ver que la empresa tenía unos 3.600 millones de dólares de efectivo libre al final del año fiscal 2020.

Fuente: Yahoo! Finanzas

¿Por qué Comprar Acciones de Swiss Life?

Swiss Life es el mayor proveedor de seguros de vida de Suiza y uno de los mayores de Europa. La empresa lleva más de un siglo en el negocio y cuenta con un historial de éxitos. Además, es uno de los proveedores de seguros más innovadores y ofrece múltiples productos tanto en Suiza como en el extranjero.

Hay muchas razones para invertir en acciones de Swiss Life, pero vamos a destacar las tres principales:

- La empresa tiene un largo historial de pago de dividendos.

- Existe y prospera desde hace más de un siglo.

- La empresa está bien gestionada, adaptándose siempre a las situaciones cambiantes de su entorno.

Consejo Experto Sobre la Compra de Acciones de Swiss Life

“ Inviertes en esta acción para obtener tanto la revalorización del capital como los dividendos. Aunque puedes comprar la acción cuando esté ganando impulso, puede ser preferible comprar en una caída para conseguirla a un precio más barato. Puedes utilizar una orden de límite para conseguirla al precio que deseas o a uno mejor. ”- kanirobinson

5 Aspectos a Considerar al Comprar Acciones de Swiss Life

Estas son cinco cosas que debes tener en cuenta antes de comprar cualquier acción, incluida Swiss Life:

1. Entender la Compañía

Es importante entender la empresa en la que quieres invertir antes de poner tu dinero en ella. Averigua qué hace y cómo gana dinero. Incluso si se trata de una marca cuyos productos o servicios utilizas, tienes que realizar tu análisis fundamental para estar seguro de la salud financiera de la empresa antes de invertir. Por ejemplo, puede que utilices los productos de seguros de Swiss Life, pero eso no es razón suficiente para invertir en ella; primero debes estudiar los fundamentos de la empresa.

2. Comprender los Fundamentos de la Inversión

Asegúrate de aprender los fundamentos de la inversión antes de poner tu dinero en cualquier acción. Debes aprender cosas como la gestión del riesgo, el tamaño de las posiciones y la diversificación. Las estrategias de gestión del riesgo, junto con el dimensionamiento de las posiciones, te permitirán limitar tus pérdidas a una determinada cantidad. La diversificación, por otra parte, es una forma de repartir tu riesgo entre varias acciones y otros activos.

3. Eligir Cuidadosamente al Corredor

Hay muchos factores que hay que tener en cuenta a la hora de elegir un corredor, pero el primero es el estado de regulación del corredor en tu país de residencia. Elige un corredor que esté registrado en el regulador de servicios financieros de tu país.

Además, en caso de insolvencia del corredor, puedes obtener algún tipo de protección de cualquier sistema de compensación. Otros factores a tener en cuenta son las comisiones de trading, los métodos de pago, las plataformas de inversión que se ofrecen y el servicio de atención al cliente.

4. Decidir Cuánto Quieres Invertir

Asegúrate de utilizar tus ahorros disponibles; nunca utilices el dinero que necesitas para pagar tus facturas. Además, no inviertas con fondos prestados: las cuentas de apalancamiento o de margen pueden ser extremadamente arriesgadas, por lo que sólo se recomiendan a inversores experimentados. Cuando tengas tu capital y estés preparado para invertir, especifica el porcentaje de ese capital que destinarás a cada acción.

A continuación, planifica cómo quieres invertir el dinero. Aunque puedes invertir una suma global de una vez, puede ser preferible ir escalando poco a poco y practicar el promediado del coste en dólares. Asegúrate de repartir tu capital entre diferentes acciones e incluso diferentes clases de activos para evitar el riesgo sistémico.

5. Decidir un Objetivo Para tu Inversión

Ahora es el momento de considerar tu objetivo de inversión: ¿por qué inviertes y cuánto tiempo piensas mantener tu inversión? Puede que quieras construir tu fondo de pensiones para la jubilación o planificar un proyecto futuro.

Además, debes tener un plan para cobrar tu inversión. ¿Cuándo piensas vender? ¿Es cuando el precio alcance un precio específico en el futuro o cuando los fundamentos de la empresa ya no parezcan buenos? Ten en cuenta que también puedes mantener las acciones indefinidamente.

Reflexiones Finales Sobre Comprar Acciones de Swiss Life

Swiss Life es el mayor proveedor de seguros de vida de Suiza y uno de los principales de Europa. Las acciones ofrecen la oportunidad de ganar tanto plusvalías como dividendos periódicos, y puedes comprarlas a través de un corredor que tenga acceso a la Bolsa de Valores de Suiza.

Para invertir en acciones de Swiss Life ahora mismo, inscríbete en una cuenta de inversión en acciones de un corredor de bolsa, deposita fondos en tu cuenta, selecciona Swiss Life de su lista categorizada de acciones, y coloca una orden de compra de la acción.

Pero si todavía no estás listo para invertir, sigue informándote leyendo nuestras guías hasta que te sientas preparado. Puedes practicar el "paper trading" o usar una cuenta de demostración para entender cómo funciona el mercado y aprender a utilizar la plataforma del broker.

Otras Acciones

Preguntas frecuentes

-

El seguro de vida es un contrato entre una compañía de seguros y el titular de la póliza, que da derecho al beneficiario designado por el titular a una cierta cantidad de dinero en caso de fallecimiento del titular de la póliza u otros eventos, como una enfermedad terminal o grave. En otras palabras, la compañía de seguros garantiza pagar al beneficiario designado una suma de dinero si el asegurado fallece o desarrolla una enfermedad crítica.

-

El fondo de comercio es un activo intangible que puede atribuirse al valor del nombre de la marca de una empresa, la base de clientes leales, la mano de obra con talento, las buenas relaciones con los clientes y la tecnología propia. El concepto de fondo de comercio se tiene en cuenta sobre todo durante las adquisiciones, ya que la empresa compradora intenta saber la prima que debe pagar sobre el valor justo de mercado de los activos netos de la empresa adquirida.

-

La fecha ex-dividendo es la fecha en que una empresa traza la línea sobre quién puede recibir los dividendos declarados. Por lo general, se fija un día hábil antes de la fecha de registro, que es el día en que la empresa lleva un registro de los inversores que tienen derecho a recibirlos. Si compras después de la fecha ex-dividendo, el dividendo irá al vendedor.

-

El balance general es un resumen de los activos, pasivos y capital de una empresa en un momento determinado. Detalla el saldo de activos y pasivos de esa empresa en el momento de elaborar el infome. El balance es uno de los tres estados financieros que puedes utilizar para evaluar una empresa.

-

Sí, puede ser necesario. Pero no debe sustituir al análisis fundamental. Mientras que el análisis técnico puede indicarte el momento adecuado para comprar acciones, el análisis fundamental te indica si la empresa goza de buena salud financiera. Además, los inversores a corto plazo suelen emplear el análisis técnico, mientras que el análisis fundamental se utiliza comúnmente para identificar oportunidades a largo plazo.

-

Es simple: invierte solo lo que puedas permitirte perder. Los expertos aconsejan que comprometas solo un pequeño porcentaje de tu capital de inversión en cada acción. Además, coloca una orden de límite de pérdidas que venda tus activos si el mercado va en contra de tu posición hasta cierto nivel. También debes crear una cartera diversificada.